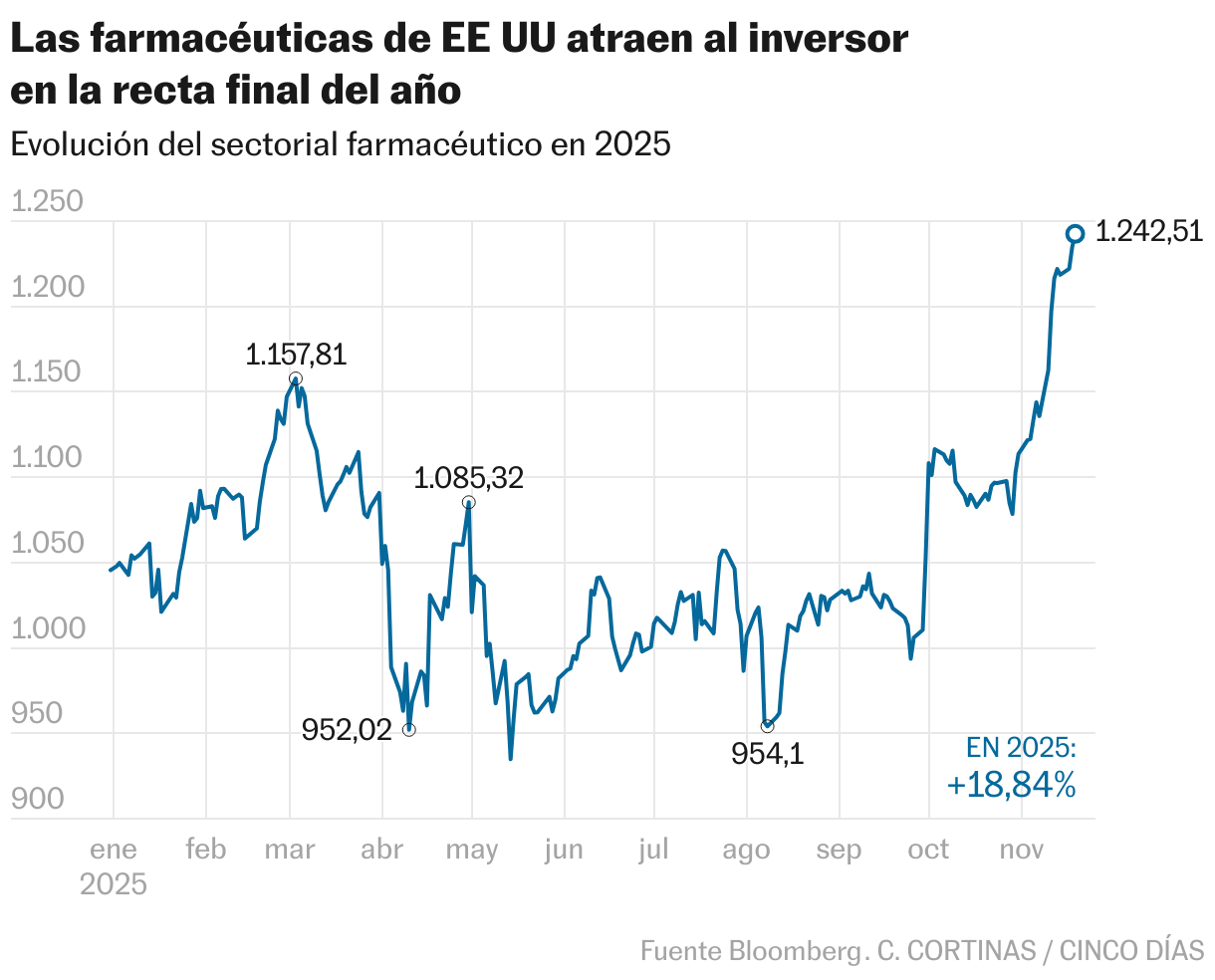

Las Bolsas tantean este mes de noviembre el terreno de la corrección. Los inversores se han asustado, no sin motivo, por las descomunales inversiones de los gigantes tecnológicos en la inteligencia artificial, en una primera señal de alerta ante lo que algunos gestores no dudan de calificar de burbuja. Y la recta final de año se acerca sin que esté nada claro que la Fed vaya a favorecer a los activos de riesgo con un nuevo recorte de tipos de interés en diciembre. Tras un rally del 32% para el S&P desde los mínimos de abril, para muchos ha sido momento de recoger algunos beneficios. Pero a pesar de sus excesos, la Bolsa estadounidense ni mucho menos pierde interés para los inversores, que en este mes de noviembre han concentrado su dinero en el sector farmacéutico y de salud, uno de los más castigados este año. Así, los flujos de fondos reflejan las mayores entradas en este sector desde enero de 2021 y en el balance de lo que va de noviembre, las farmacéuticas son el mejor sector del S&P 500, con un alza superior al 10% frente a la caída del 3% del índice.

Según muestran los flujos de fondos que recoge Bank of America, las farmacéuticas han atraído 1.900 millones de dólares en la segunda semana de noviembre. Fueron los días de la fuerte caída en Bolsa de Oracle, el gigante que se ha puesto en cabeza de la corrección de las tecnológicas. La encuesta de gestores de fondos que también realiza Bank of America, y que revela su temor a que una burbuja en la IA y a que las empresas estén invirtiendo demasiado, recoge asimismo el interés por el sector farmacéutico. Es hacia el que más se han reposicionado los gestores en el mes de noviembre, el que concentra más sobreponderación (seguido de los bancos), al tiempo que la asignación de activos se reduce en consumo, telecos y tecnología. En la última semana, según añade Bank of America, “los clientes vendieron acciones en todos los sectores, excepto en salud y energía”.

En los datos de flujos de fondos que recoge Goldman Sachs, las entradas de dinero en el sector de la salud y farmacia es aún más evidente: en la segunda semana de noviembre —hasta el día 12—, el sector atrajo 3.371 millones de dólares, una cuantía que se acelera desde los 476 millones o los 532 millones de las dos semanas precedentes.

“El sector de farmacia y el automóvil han sido los más castigados por la guerra comercial y los aranceles. Y las farmacéuticas son una industria defensiva que puede dar cobertura a las carteras”, explica Ignacio Fuertes, director de inversiones de Miraltabank. Las cotizaciones de estas compañías están reflejando las entradas de dinero y el sector farmacéutico es de hecho el que más sube en el S&P 500 en lo que va de noviembre, el 11%, seguido del 8,15% de la biotecnología.

Michael Mullaney, director de análisis de mercados globales en Boston Partners, reconoce que están detectando movimientos de flujos de fondos que salen de los siete magníficos hacia lo que denomina “S&P 493″ (sin estos siete gigantes tecnológicos) o el S&P 500 Equal Weight (donde todos los valores ponderan igual). Posiciones con las que rebajar la elevada, y arriesgada, exposición a los gigantes tecnológicos del índice general. “Hoy en día hay mucho más interés en la diversificación que en los últimos años“, añade Mullaney, para quien ”los flujos de fondos siguen siendo sólidos”, con entradas netas positivas en todas las estrategias de la gestora y mostrarían “cierta reasignación de activos y también entradas superiores en renta fija que en renta variable”. Las cifras que recogen Goldman Sachs y Bank of America muestran que la semana pasada las entradas de dinero en Bolsa superaron los 18.000 millones de dólares y rebasaron los 19.000 millones en renta fija.

Eli Lilly es la farmacéutica que más capitaliza el interés de los inversores por el sector en este mes. En lo que va de noviembre se ha revalorizado cerca del 20%, hasta máximos históricos, un alza que se sostiene por unos sólidos resultados que han superado las previsiones de los analistas y que consolidan su fuerte posición en los fármacos contra la obesidad y también, aunque sea en menor medida, por su apuesta por la inteligencia artificial. La compañía anunció a finales de octubre un acuerdo con Nvidia para la construcción de un superordenador de inteligencia artificial con el que acortar los ciclos de desarrollo de los medicamentos y favorecer que lleguen con más rapidez a los enfermos. “Una nueva narrativa se está abriendo paso en EE UU por la que para invertir en inteligencia artificial no hay que hacerlo en sectores intensivos en gasto, sino en aquellos que se benefician de la IA para reducir costes. Y las farmacéuticas son un ejemplo”, apunta Ignacio Fuertes. Ello a pesar de que la propia Eli Lilly ha avanzado que los primeros resultados tangibles del superordenador desarrollado con Nvidia no llegarán hasta 2030.

Merck suma un alza en Bolsa en noviembre del 12% y Pfizer del 3,25%. Esta última ha dado un paso adelante este mes en su posicionamiento en los tratamientos anti-obesidad al cerrar la adquisición de la empresa biotecnológica Metsera. Según explican en la firma Janus Henderson, “la biotecnología es ahora un sector más ágil y competitivo que tras su pico de mercado en 2021. El sector está estableciendo un listón más alto para que las empresas puedan avanzar, pero para las que sobreviven, la oportunidad de creación de valor puede ser mejor que nunca”.