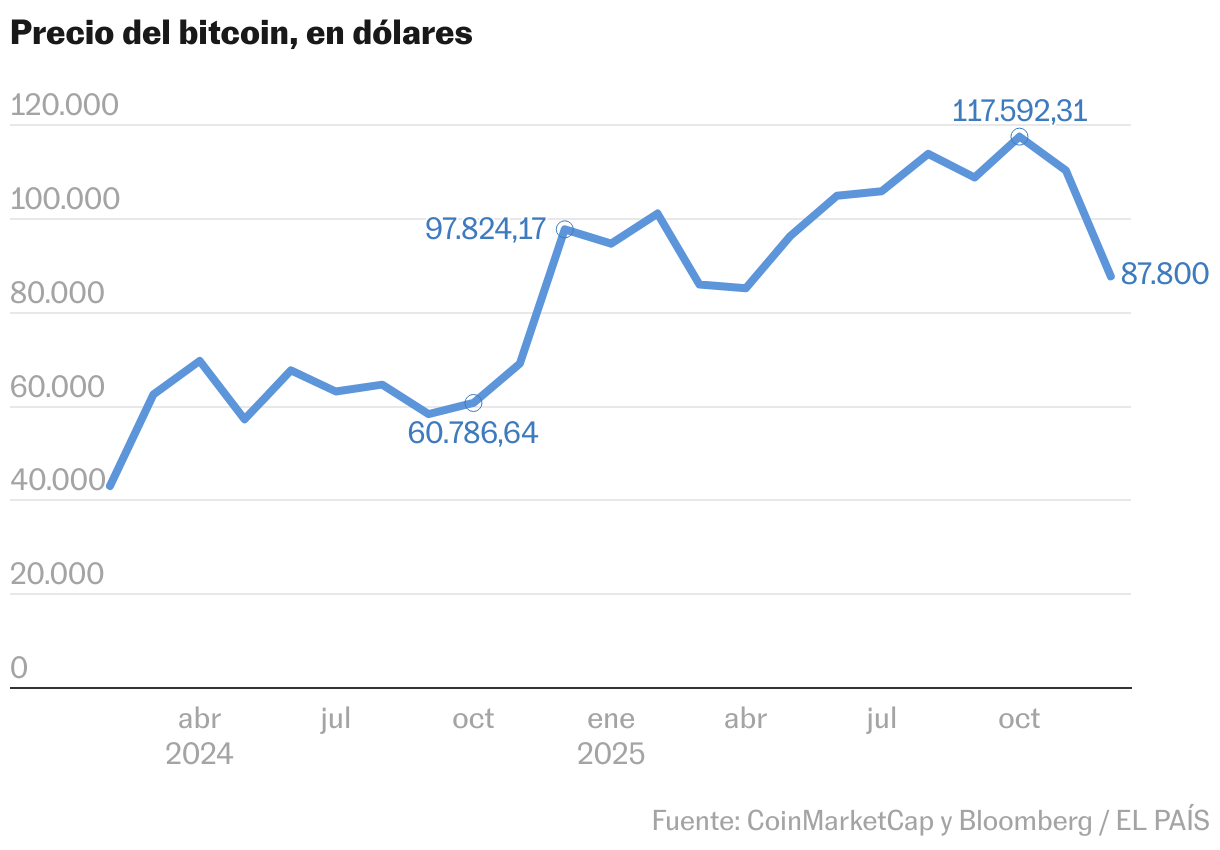

Para muchos, 2025 iba a ser el año dorado de bitcoin. La convicción de que la vuelta de Donald Trump a la Casa Blanca, el primer criptopresidente de la historia de Estados Unidos, pondría fin a una era marcada por recelos hacia la industria no era solo cosa del mercado cripto. Incluso el mundo de las finanzas tradicionales y los más escépticos, con más o menos temores, auguraban mayor adopción. Las grandes casas de análisis proyectaban la criptomoneda entre los 130.000 y los 200.000 dólares a finales de 2025. Nada más lejos. En tan solo una semana, los criptofieles pasaron de celebrar nuevos máximos a hablar de criptoinvierno. Así, estos 12 meses se han convertido en una montaña rusa para bitcoin que enfila la recta final del año estancado en los 90.000 dólares, un 30% por debajo de su récord a principios de octubre.

Además de la ilusión de vivir un año dorado, bitcoin también ha perdido parte de su identidad. Su carácter rebelde, lejano al poder, inmune a la política monetaria y a los engranajes de las finanzas tradicionales es ya agua pasada. La criptomoneda forma parte de ese mundo que tanto despreciaba cuando nació: los mercados financieros, la gran banca… Recortes o subidas de tipos, anuncios de aranceles, shocks de liquidez, ahora todo esto pesa en bitcoin como en los demás activos tradicionales. Hay una razón: nuevos inversores como grandes gestoras, empresas cotizadas que lo acumulan en su balance o fondos han empezado a invertir en ello. Así, en poco más de una década ha pasado de ser el activo por excelencia de los especuladores a depender de la confianza de grandes inversores.

Hay una fecha clave que fija el origen de esta transformación, el 10 de enero de 2024, día en el que el supervisor estadounidense, la SEC, aprobó los primeros ETF de bitcoin, es decir, fondos cotizados que siguen la evolución del precio de la criptomoneda. Pero el verdadero punto de inflexión tiene nombre y apellido: Donald Trump. El republicano llegó al Despacho Oval el pasado enero marcando entre sus prioridades dar carta blanca a la industria, impulsar al mercado, eliminar los obstáculos que lo habían frenado y convertir a EE UU en la capital cripto del planeta.

Cumplió con sus promesas, en parte por complacer a la industria, en parte por su interés personal. Descubrió que los activos digitales son una mina de oro para su imperio y estrechó relaciones con grandes actores del ecosistema, como Binance o Crypto.com, e hizo negocios con ellos: en pocos meses lanzó una plataforma de activos digitales, varios fondos cotizados, una empresa que acumula criptomonedas… Pero también dio luz verde a la primera legislación del país sobre stablecoins e impulsó otra sobre el mercado cripto que se está debatiendo. Hizo que todo el mundo, incluso Europa, mirara a EE UU cada vez que mueve ficha sobre activos digitales y allanó el camino de las empresas que buscan vías para operar en el país.

El visto bueno de la administración republicana hacia el sector, junto a una legislación que pone orden en lo que hace unos meses se consideraba como Salvaje Oeste de las finanzas, ha hecho que cada vez más inversores institucionales apostaran por bitcoin, hasta el punto que algunas gestoras internacionales ya recomiendan dedicar un 2% de su cartera a la criptomoneda. Y los inversores pueden hacerlo de forma sencilla a través de fondos cotizados como el de BlackRock, el más exitoso, que cuenta con unos 69.000 millones bajo gestión.

El bitcoin se ha consolidado con la llegada de estos nuevos inversores, más a largo plazo, pero también plantea nuevos riesgos, según Javier Molina, analista de eToro. “Primero, la concentración de las tenencias en manos de los mismos actores, como Strategy, la empresa que más bitcoin posee. Porque las decisiones corporativas pueden ser fuentes potenciales de volatilidad”, advierte. “Y segundo, el flujo de entrada de dinero y la liquidez global. Ahora que el dinero ha dejado de entrar estamos en un momento de impasse”, añade el experto. Los nuevos inversores que sostienen a bitcoin ya no persiguen el riesgo, sino la claridad de los datos. Sus decisiones no se basan en el FOMO (fear of missing out, miedo a quedarse fuera), en las tendencias en redes sociales o en narrativas especulativas. Lo que cuenta ahora son las señales de política monetaria, la fortaleza del dólar, los datos macroeconómicos, el panorama geopolítico. Pueden asumir las oscilaciones de bitcoin, pero cuanta menos volatilidad, mejor.

Un trimestre negro

En abril, cuando Trump desató su furia arancelaria contra el mundo, bitcoin marcó mínimos anuales en los 74.424,95 dólares, siguiendo la estela de los mercados tradicionales. Pero en verano vivió una tregua: se recuperó y marcó máximos días tras día, impulsado por el optimismo ante el avance de la regulación en EE UU y la aprobación del Genius Act. Su récord lo fijó a principios de octubre, cuando tocó los 126.251,31: nunca había valido tanto y se encaminaba a cumplir lo los pronósticos de las grandes gestoras. Pero un nuevo comentario de Trump sobre aranceles adicionales contra China desató el pánico una vez más: Bolsas y bitcoin se tiñeron de rojo, pero mientras en los mercados tradicionales todo quedó en un susto y pronto se olvidaron, bitcoin no logra recuperarse. Al contrario, ese episodio activó una caída estructural que sigue a día de hoy.

El anuncio de Trump activó el botón de las ventas y liquidaciones en cadena, y llegaron a esfumarse más de 19.000 millones de dólares en pocas horas. Este episodio fue solo la punta del iceberg de un hartazgo y un nerviosismo generalizados, en un mercado que teme que el estallido de la burbuja de la IA y las tensiones geopolíticas castiguen a los activos más inestables. En un entorno de desconfianza y de aversión al riesgo, muchos inversores han preferido tomar beneficios tras una subida estelar y refugiarse en activos más seguros, y bitcoin no es uno de ellos. Desde entonces, la criptomoneda no levanta cabeza: cotiza por debajo de los 90.000 dólares, cae un 6% en el año y un 30% desde máximos, frente al S&P que se revaloriza un 16% desde enero.

Históricamente, bitcoin ha mostrado correlación con las acciones estadounidenses, sobre todo las tecnológicas, pero ahora ha tomado otro camino. “Es el primer activo en sentir el ajuste y los flujos se retiran más rápido que en renta variable”, insiste Molina. Así, aunque el estado de ánimo de los inversores es el mismo, el S&P cotiza en zona de máximos, mientras bitcoin ha roto su senda alcista y ha entrado en lo que parece ser un otoño cripto.

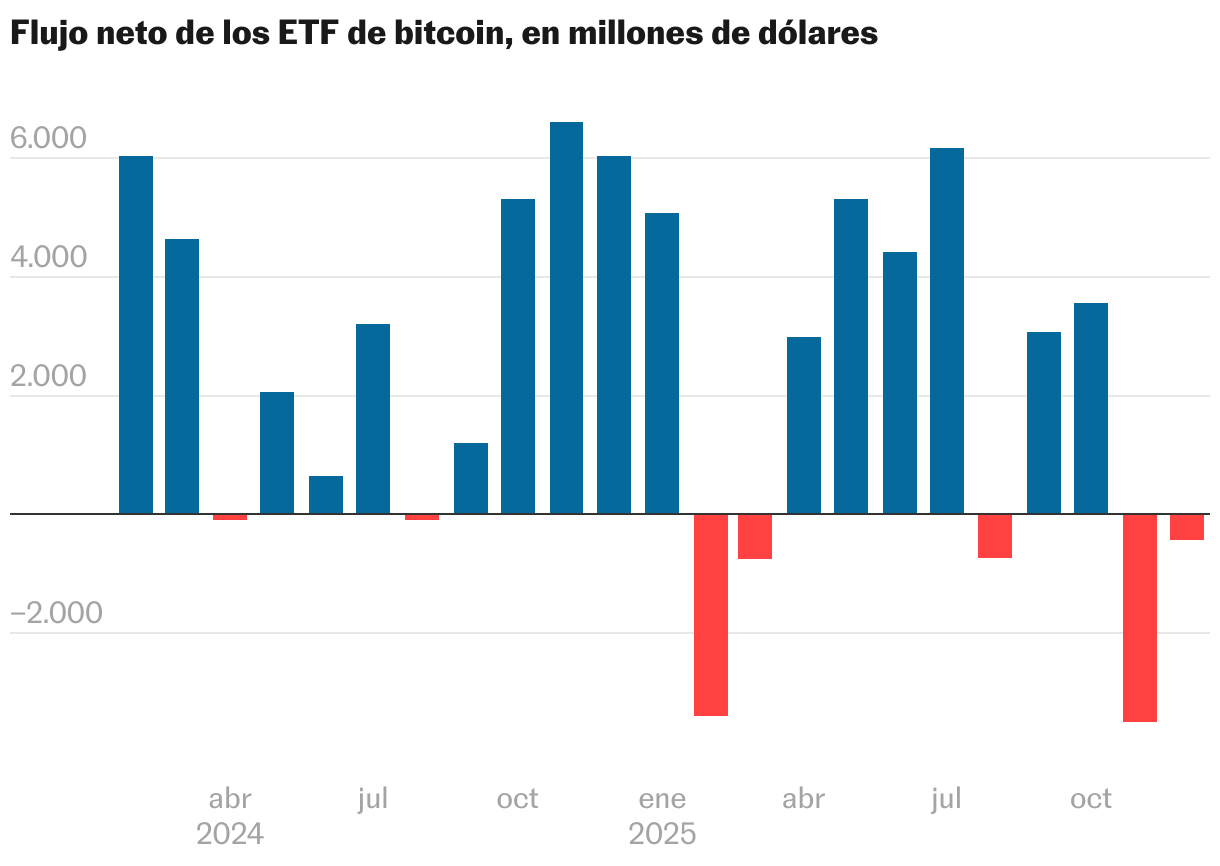

La demanda se ha congelado, la liquidez se ha secado y los flujos de dinero hacia los ETF de bitcoin están en mínimos. En el último mes no se han movido: los activos bajo gestión de estos fondos cotizados se han mantenido estables en los 120.000 millones desde finales de noviembre. “El volumen del último periodo es patético, no entra dinero”, recalca el analista. “Lo que más pesa es el shock de la oferta. Bitcoin ahora se mueve al ritmo del capital profesional, y eso lleva a menor volatilidad pero mayor sensibilidad a los shocks de liquidez”, añade.

Ante este escenario, los más optimistas hablan de una pausa técnica de bitcoin; los cautelosos, de un otoño cripto; y los pesimistas, de la antesala de un nuevo criptoinvierno. Rubén Ayuso, gestor del fondo Criptomonedas FIL de A&G, coincide con los primeros. A su juicio, la tendencia alcista acaba cuando hay euforia, y ahora lo que domina en es el miedo. La corrección de bitcoin no le preocupa y defiende que es una sana caída de un mercado alcista. “No se ha roto nada, los fundamentales están intactos”, incide. Lo cierto es que bitcoin vivió en la ilusión de que este año sería distinto, pero chocó con la realidad y con la entrada de un nuevo tipo de inversor, un proceso que los analistas esperan será estructural. No hubo aterrizaje forzoso, pero tampoco un viaje a la luna. Y los vértigos siguen.